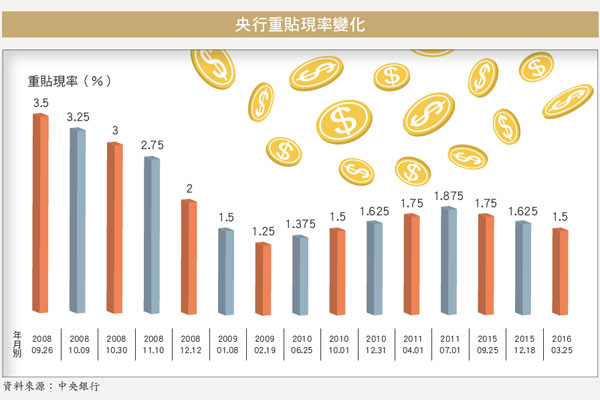

央行三度降息,從去(二○一五)年第三季理監事會議以來,已調降一.五碼(一碼=○.二五%),重貼現率降至一.五%,與歷史低點(二○○九年金融海嘯)的一.二五%,只有一碼的差距。

央行連三次降息 負利率風暴蔓延

不光是台灣,各國央行為了救經濟紛紛降息,利率趨近於零的日本,今年更首度實施負利率,立即引發全球股市重挫。除了亞洲的日本,包括歐洲央行在內,全球超過二十個國家實施負利率,就連最大經濟體──美國,也考慮加入負利率的行列。鄰近日本的台灣,面臨負利率風暴逼近,恐怕很難置身事外。

為什麼要實施負利率?按經濟學原理來看,實施量化寬鬆政策(QE)、降息,可讓市場上的流動資金增加,進而刺激消費與投資,提振經濟。經濟學家認為,當利率趨近於零、甚至低於零(負利率)時,所產生的效果應與QE一致。

不過,各國採用負利率政策,卻得到反向效果;以全球第一個實施負利率的國家──丹麥為例,負利率可降低企業貸款成本,但民間貸款並沒有升溫,而因為貸款不用繳息,還可以領利息,使銀行在客戶的挑選上更謹慎,一般民眾向銀行借錢反而更難。

負利率的效果不如預期,台灣自去年第三季起連續三次降息,難免讓人有「台灣是否走向負利率?」的猜測,深怕陷入負利率泥沼;對此,央行總裁彭淮南對外表示,「任內不容易採用負利率政策」,但模稜兩可的回應,仍讓外界有很大的想像空間。

銀行定存利率低 類定存保險崛起

即便短期之內,台灣不會實施負利率,但為拯救疲弱出口,貨幣寬鬆政策的基調不會改變,央行仍有持續降息的壓力。換句話說,台灣仍有機會第四度降息,「利率趨近零」不無可能。

根據央行最新統計,國內銀行一年期定存利率為一.一二五%,五大銀行平均一年期定存利率,也只有一.一三%;攤開所有銀行目前的定存利率,最高的也不超過一.四%。微利率時代,想找到定存利率二%以上的銀行,幾乎是不可能。

面對微利率時代,最大的受害者,就是靠定存利息生活的人。定存最大的風險,就是忽略通膨,導致資產縮水。如今,負利率風暴襲捲全球,未來錢存銀行,不但領不到利息,甚至還要「倒貼」!

因此,大量資金從銀行出走,開始尋找新標的,殖利率高的定存股(如中華電信、中鋼)、黃金,近期大受歡迎;而主打「利息比定存高」的類定存保單,也緊抓定存族「投資風險承受度低」的特性,在這波降息潮下逆勢崛起。

儲蓄險新約保費 衝出二千六百億

簡單來說,「類定存保單」就是有類似定存功能的保險,也俗稱「儲蓄險」,一般分為傳統壽險、利率變動年金險、利率變動壽險。相較現行銀行定存利率一.一二五%,市售類定存保單預定利率,平均都有二.二五%以上,外幣類定存保單更高達三.二五%,讓不少定存族趨之若鶩。

根據壽險公會統計,今年第二季新契約保費收入,光是類定存保單就占了八成三,分項來看,傳統壽險新約保費收入九百七十億元,利變年金險三百二十億元,利變型壽險一千三百八十六.一億元,合計高達二千六百七十六億元。

類定存保單,除了利息相對較高、具有儲蓄功能,此外,還有壽險及年金的保障。微利率時代,與其將錢放銀行,白白遭受通膨侵蝕,不如將資金放在儲蓄型保險,利息高、又有保障。